[전문가기고] 금융사고 예방을 위한 '내부통제' 교육 강화 … 효과적인 방안은?

- 가

- 가

글: ACAMS 전문위원 정혜수 (사진)

지난 3일 「금융회사의 지배구조에 관한 법률」(이하 ‘지배구조법’)의 개정안이 시행되어 책무구조도를 통해 대표이사등 개별 임원에게 내부통제 관리의무가 부여될 예정이다.

내년 1월부터 금융업권별로 책무구조도를 제출해야 하는 기한의 제한이 있으며, 임원의 적극적 자격요건을 묻는 등 우리나라 규제에 선례가 없는 평가 방식이 도입되기 때문에 이에 적절하게 대응하기 위하여 철저한 준비가 필요할 것으로 판단된다.

지배구조법이 개정되고 금융회사에 책무구조도가 도입되는 것의 적정성에 대하여 여전히 논쟁이 있지만, 책무구조도 도입의 의의는 금융사고의 원인과 결과 그리고 그 책임을 연결 짓는다는 것에 있다. 그간 금융권에 횡령, 배임, 사기 등 지속적으로 사고가 발생했고, 그 후 당국에 의한 제재가 있었으며, 금융회사는 시정조치를 취해왔다.

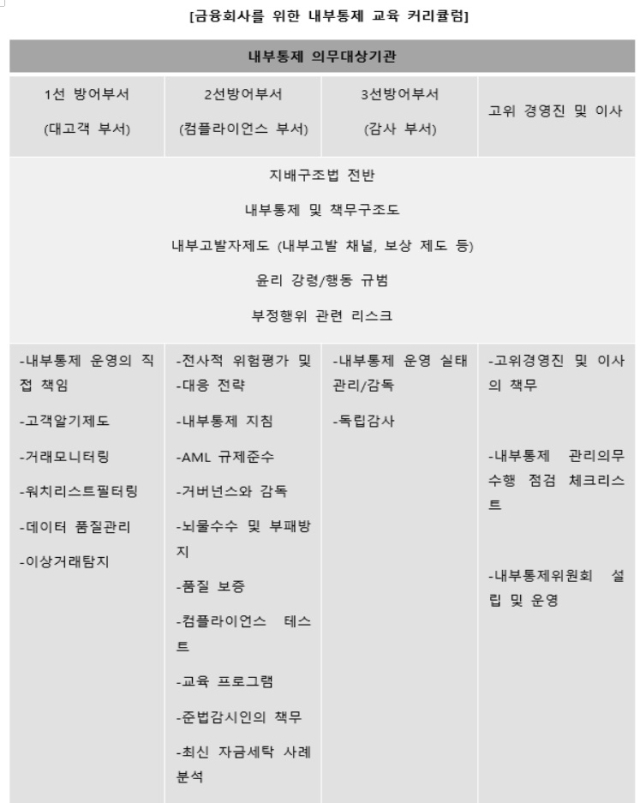

그럼에도 불구하고 유사한 방식의 금융사고가 끊임없이 발생하고 있으며, 그 피해를 선량한 시민과 임직원이 분담해온 것에 대한 사회적 시정요구가 동 개정안으로 반영되었다. 명확한 업무와 역할, 그리고 그 책임을 분장하여 법 시행의 궁극적 목표인 금융사고 재발방지를 이루기 위해서는 각 부서, 임직원 개개인의 직무에 적합한 맞춤화된 교육이 제공되어 각각의 개인과 전체 조직이 동시에 한 목표를 향해 나아갈 수 있어야 한다.

맞춤화된 양질의 교육이 제공되어야 하는 또 다른 이유는 인과관계의 연결성을 명확히 하여 관리 역할을 강화하는 것과 더불어 수범 자체에 대한 예방이 필요하기 때문이다.

우리가 그동안 반복적으로 경험한 여러 금융사고의 근본적인 원인에 법적, 정보통신적, 절차적 시스템 미흡 또는 불비도 있었지만, 시스템을 우회하는 업무 담당자 및 고위 경영진에 의한 인재가 적지 않았기 때문이다.

금융회사의 전체 임직원을 대상으로 ‘금융회사와 금융회사 임직원의 사회적 역할’, ‘부정행위에 따라오는 리스크’, 부정행위를 인지할 수 있게 하는 ‘부정인지교육’, 부정행위자를 고발하는 ‘내부고발자제도’ 등에 대하여 적극적이고 지속적으로 교육하여 금융사고 및 금융범죄를 예방하는 방식은 지속 가능하며 실효성이 이미 입증된 바 있다.

일례로, 국제공인부정조사관협회(Association of Certified Fraud Examiners, ACFE)가 발표한 2021년도 보고서 ‘Report to the Nations: 2020 Global Study on Occupational Fraud and Abuse’에 의하면 기업 내 부정적발의 주된 경로는 내부감사보다는 신고, 고발이 월등히 많으며, 특히 부정인지교육을 사전에 실시한 조직과 아닌 경우의 부정발생 빈도 및 신고고발 빈도에 큰 차이를 보인다.

즉, 금융회사 내부의 전체 임직원을 대상으로 우리나라 금융회사의 내부통제 규제를 아우르는 지배구조법, 그리고 지배구조법에서 요구하는 내부통제의 주요 사항인 내부통제기준의 마련의무, 또 각 사내에서 운영하는 내부고발제도의 의의, 대상, 조사 절차, 익명성 보장, 보상 등에 대하여 다루는 내부고발자제도 등을 공통 교육과목으로 구성하고 1, 2, 3 선, 고위경영진 및 이사 층 각각의 직무에 필요한 맞춤화된 교육과목을 나누어 교육을 진행하면 교육 진행의 목적인 내부통제 강화를 이룰 수 있을 것으로 판단한다.

하지만 금융회사가 지속적으로 변화하는 규제환경과 금융범죄, 사고의 트렌드를 지속적으로 보강하여 전문성 있는 맞춤 교육을 제공한다는 것에는 비용 및 사내 전문성 유지 등의 어려움이 따르기 마련이다. 따라서 감독 당국 및 정부 당국이 권한을 위임한 제3기관 및 신뢰할 수 있는 제3자가 내부통제 교육을 금융회사 외부에서 지원하는 방안이 타당할 것이다.

이는 내부통제라는 개념이 기관 외부에서 법으로 규제하는 외부통제에 반하는 기관 내부의 자율규제적인 접근이라는 점에서 향후 상당기간 우리 사회가 규제가 필요한 영역 전반에 적용할 접근방법이기 때문이며, 나아가 금융회사, 금번에 시행되는 가상자산이용자보호법의 규제 대상인 가상자산사업자 등 공적 책무를 지는 규제 대상자들의 도덕성 및 사회적 역할에 대한 사회전반의 잣대는 지속적으로 증가할 것으로 예상되기 때문이다.

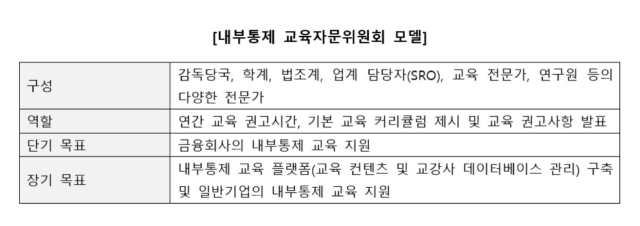

즉, 내부통제 관련한 교육, 다양한 양질의 컨텐츠, 커리큘럼, 교강사의 수요는 점증할 것이고, 이를 위하여 경영의 목적이 내부통제가 아닌 기업들을 위한 지원을 다양한 전문가들이 참여하는 전문 기관이 수행해야 할 것이다. 이를 위하여 내부통제 교육자문위원회 모델을 제안한다.

내부통제 교육자문위원회는 감독당국, 학계, 법조계, 교육 전문가, 연구원 등의 다양한 전문가로 구성하여 내부통제와 관련한 연간 교육 권고시간, 기본 교육 커리큘럼, 교육 실적 평가 지표 등의 가이드를 제시하여 금융회사의 내부통제 교육을 지원하는 것을 초기 목적으로 한다.

이어 장기적으로 민간과 협력하여 내부통제 교육 플랫폼을 구축하여 교육 권고사항을 주기적으로 발표하고, 교육 프로그램 가이드라인, 성과 지표를 제시하며, 교강사 데이터베이스 및 교육 컨텐츠 관리 등을 통합적으로 운영하는 것이 이상적일 것이다.

이렇게 운영을 지속한 뒤에는 내부통제 교육을 진행해야 하는 비금융 일반기업을 대상으로도 교육을 지원하면 수익 모델을 갖춘 자생하는 교육기관으로 자리매김할 수 있을 것이다.

특히, 내부통제 교육자문위원회를 설립할 때 구성원으로 업계 담당자를 대변할 SRO(Self-Regulated Organization) 즉, 자율규제기구를 포함하는 것이 필요할 것이다. SRO의 국내 예시로는 은행의 경우 은행연합회, 증권회사의 경우 한국증권업협회 등이 있다.

이들 SRO가 내부통제교육자문위원회에 금융회사 등을 대표하여 참여하여 각각의 금융회사의 내부통제 교육에 관련한 의견을 종합하여 내부통제 교육자문위원회에 전달하고, 교육자문위원회의 향후 교육 및 금융회사 지원을 위한 역할을 할 수 있다.

아울러 금융회사의 내부통제위원회 산하에 내부통제 교육자문위원회를 설립하여 이 SRO와의 의사소통을 맡고, 사내 교육을 담당하는 방안이 있다. 즉, 내부통제 교육자문위원회는 기본적으로 사내의 내부통제 교육을 맡아 실시하고, 관련한 의견 및 필요한 지원에 대하여 SRO를 통해 외부의 내부통제 교육자문위원회와 소통하는 것이다.

이를 통해 금융회사 내부의 내부통제 교육을 위한 비용 및 인력을 절감하며 실효성 있는 양질의 맞춤형 교육을 실시할 수 있을 것이다.

금융회사 등의 내부통제를 강화하는 것은 금융시스템에 대한 신뢰를 유지하고 나아가 사회 안정성을 위하여 반드시 필요한 일이다. 내부통제가 아닌 외부통제의 방식을 도입할 수도 있지만, 외부 규제가 강화되면 자칫 국내 기업의 경영 자율성을 침해하고 이로 인하여 국가 경쟁력이 훼손될 수 있으며, 각각의 업계, 기관 내의 환경이 상이하기 때문에 동일한 법률로 세부적으로 상이한 내용을 모두 담을 수 없는 구조적인 한계가 있기 때문이다.

하지만 내부통제의 제재를 위한 개인의 책무를 세부적으로 나누는 것과 아울러 내부통제가 무엇인지, 어떠한 의의가 있는지, 금융회사 임직원 전체가 내부통제의 주체이며, 의무 이행을 위하여 무슨 일을 할 수 있는 지에 대한 구체적이고 차별화된 교육이 지속적으로 제공되어야 한다.

그것이 규제를 도입하여 사고 및 범죄를 응징하는 것을 넘어, 예방으로 나아가고 선관주의의무를 다한 임직원 및 기관에 감형의 인센티브를 제공하며 신뢰할 수 있는 사회를 만들어가는 기반이 될 것이기 때문이다.

당신이 좋아할 만한 뉴스

많이 본 기사

연재기사

실시간 추천 뉴스

-

한자리 모인 K-시큐리티…"국가안보 직결된 정보보호, 업계 활약 관건"

2024-11-26 21:46:51 -

LS, '2025년 임원인사' 단행…'3세 경영'에 힘 싣는다

2024-11-26 19:04:30 -

KT스카이라이프, 특별희망퇴직 단행…"강압적 진행 아냐"

2024-11-26 19:03:53 -

[DD퇴근길] MS 또 먹통, 이번엔 팀즈·아웃룩…'삼성 위기론' 언급한 이재용

2024-11-26 17:29:29 -

“HL디앤아이한라, 양호한 수익성 지속과 수주 성장 확인” 한화투자증권

2024-11-26 16:53:44